Tìm Việc Làm Ngành Dược & Y Tế

1485

Dân số già hoá, thu nhập gia tăng đi kèm sự quan tâm ngày càng nhiều của người dân về vấn đề chăm sóc sức khoẻ là những yếu tố khiến ngành dược Việt Nam hấp dẫn. Minh chứng, không chỉ nhiều sản phẩm ngoại được nhập về nhằm đáp ứng cao hơn nhu cầu khách hàng mà còn sự thâm nhập ngày càng sâu của nhà đầu tư nước ngoài vào những doanh nghiệp trong nước (từ sản xuất đến thương mại, phân phối).

Trong diễn biến khác, giới hạn năng lực sản xuất ngày càng khiến công ty nội địa thất thế trên sân nhà, khi tỷ trọng thuốc nhập khẩu trúng thầu tiếp tục tăng (đâu đó đã chạm mức 75%). Đặc biệt, chính sách thay đổi những năm gần đây khiến cuộc chơi giữa kênh OTC – ETC cũng xoay chuyển đáng chú ý.

Phân tích sâu, điểm qua về giá trị ngành dược Việt Nam tính đến năm 2019. Theo Fitch Solutions, doanh số ngành dược nước ta ước tính khoảng 6,5 tỷ USD vào năm 2019, dự báo tiếp tục tăng trong tương lai. Bởi, mặc dù Việt Nam vẫn còn trong cơ cấu dân số vàng, nhưng đã bước vào giai đoạn già hóa từ năm 2017. Báo cáo từ World Bank cũng nhận định quá trình già hóa tại Việt Nam sẽ diễn ra trong một khoảng thời gian rất ngắn, dự kiến hoàn tất trước 2040.

Dân số già, trong khi tầng lớp trung lưu tăng trưởng đáng kể dẫn đến thực tế nhu cầu chi tiêu chăm sóc sức khỏe nhiều hơn, thậm chí chú trọng vào chất lượng – tức cao cấp hơn. Thị trường cũng chứng kiến sự sôi động những năm gần đây, đơn cử Taisho cuối cùng cũng chính thức thâu tóm Dược Hậu Giang (DHG) và mới đây tiếp tục đưa người vào HĐQT, hay sự tham gia kênh OTC của những ‘tay chơi’ ngoại (Pharmacity, Matsumoto Kiyoshi…).

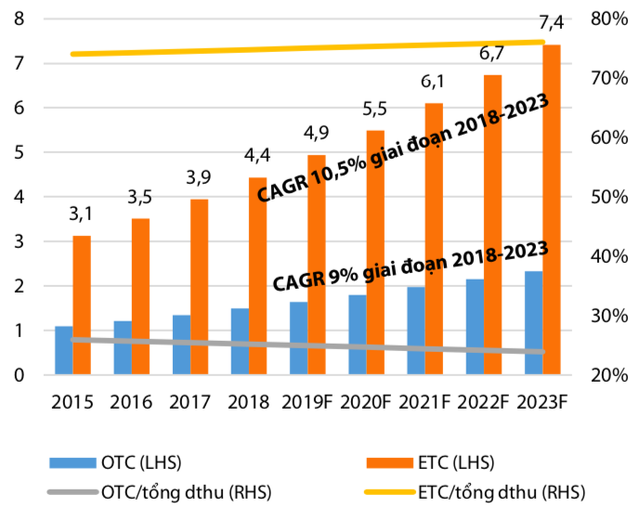

Song, cạnh tranh công bằng trong miếng bánh màu mỡ ấy là câu chuyện kéo dài, giữa nhà cung cấp nội với ngoại, giữa kênh ETC và OTC. Đáng chú ý, những thay đổi mới trong chính sách đang có lợi cho các nhà sản xuất thuốc tập trung vào kênh bệnh viện (ETC), ngược lại tạo thêm áp lực lên các công ty chủ yếu bán hàng qua kênh OTC.

Doanh thu theo kênh (tỷ USD) và tỷ trọng ETC/OTC tại Việt Nam

Chuỗi nhà thuốc (OTC) sẽ tăng trưởng chậm lại trước chính sách mới, kỳ vọng từ Pharmacity và Long Châu

Nhớ lại những năm 2015-2017, trong xu hướng tiêu dùng hiện đại, kênh bán lẻ thuốc, dược phẩm… (OTC) được săn đuổi bởi nhiều đại gia, từ Thế giới Di động (MWG, Phúc An Khang), FPT Retail (FRT, Long Châu), Vingroup (Vinfa) đến tên tuổi nước ngoài như Pharmacity, Waston, Guardian.

Không chỉ nhu cầu tăng, thị trường bán lẻ dược phẩm tại nước ta cực kỳ phân mảnh với khoảng 57.000 nhà thuốc nhỏ lẻ (tính đến hiện tại), đại diện Pharmacity trong lần chia sẻ mới đây cũng nhận định dư địa phát triển rất lớn. Tuy nhiên, kể từ Thông tư 02/2018 đang khiến quá trình chuyển dịch sang kênh OTC mất nhiều thời gian hơn kỳ vọng ban đầu.

Trong đó, Thông tư 02/2018 kiểm soát việc lạm dụng thuốc kê đơn và thuốc không rõ nguồn gốc tại kênh OTC; theo đó mặc dù vẫn tăng trưởng cùng với thị trường chung, tăng trưởng doanh số OTC được dự báo sẽ thấp hơn ETC.

Chưa kể, Chính phủ sẽ phải tăng chi tiêu cho chăm sóc sức khỏe trong những năm tới, tương tự điều đã diễn ra ở Trung Quốc: đồng nghĩa các công ty dược tập trung bán hàng vào kênh bệnh viện sẽ hưởng lợi nhiều hơn, Chứng khoán Rồng Việt (VDSC) nhận định trong báo cáo gần đây.

Tính đến nay, doanh thu cho kênh bệnh viện (ETC) chiếm 75% và đang trong xu hướng tăng. Chính phủ đóng vai trò quan trọng nhất với hàng loạt các chính sách thúc đẩy BHXH; ghi nhận tỷ lệ dân số tham gia BHXH đã tăng từ 76% năm 2015 lên 89% vào năm 2019 và đang tiến tới mục tiêu 90,7% vào năm 2020 (Quyết định số 1167/QĐ-TTg năm 2016).

Mặc dù thất thế, quá trình phát triển của kênh OTC vẫn diễn ra, trong đó việc mở rộng của các chuỗi nhà thuốc hiện đại như Pharmacity và Long Châu sẽ đẩy nhanh quá trình này.

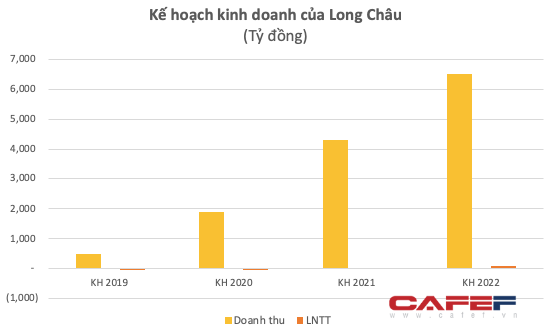

Tính đến tháng 11/2019, Long Châu đã hoàn tất kế hoạch mở rộng 70 nhà thuốc, doanh thu 3 quý đầu năm vào mức 496 tỷ đồng. Năm 2020, chuỗi dự kiến tăng số lượng cửa hàng hơn 3 lần so với cuối năm 2019 lên 220 đơn vị, doanh thu dự kiến tăng 500 tỷ lên 1.900 tỷ đồng. Sang năm 2021, Long Châu mục tiêu sẽ chính thức có lãi và bước vào giai đoạn bùng nổ.

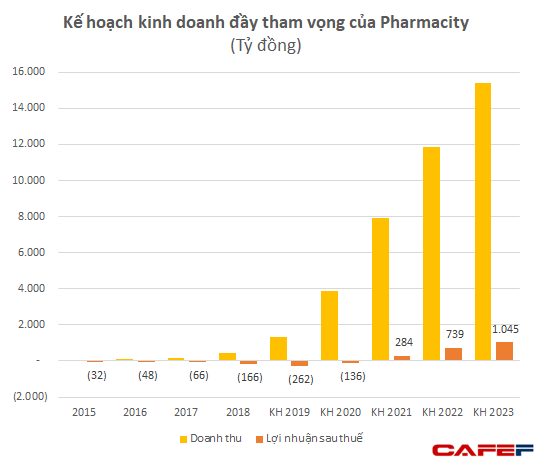

Hay Pharmacity, với sự đồng hành bởi Mekong Capital cũng không giấu tham vọng lớn. Tính đến tháng 6/2019, hãng mở được 200 cửa hàng đồng thời lên kế hoạch huy động tối đa 150 tỷ đồng để phục vụ kế hoạch mở rộng, mục tiêu có lợi nhuận ròng từ giai đoạn 2020-2021 và đạt 1.000 cửa hàng tại tất cả các tỉnh thành vào năm 2021.

Thông tư 15 mở ra điểm sáng cho thuốc nội

Câu chuyện thứ hai, mặc dù toàn ngành trong xu hướng tăng trưởng, tuy nhiên nhóm doanh nghiệp trong nước luôn chịu áp lực cạnh tranh ngày càng gay gắt từ các công ty đa quốc gia trong việc đấu thầu thuốc generic - tỷ lệ ngoại trúng thầu ước tính 60%.

Nhìn chung, Việt Nam phụ thuộc rất nhiều vào thuốc nhập khẩu, hầu hết là thuốc tiêu chuẩn cao và đắt tiền (thuốc biệt dược gốc và Nhóm đấu thầu số 1 & 2). Đi cùng sự phụ thuộc vào nguyên liệu từ nước ngoài (đặc biệt Trung Quốc) với nhóm sản xuất lý giải phần nào tình hình kinh doanh ảm đạm của doanh nghiệp dược nội địa những năm gần đây.

Chính phủ theo đó phải ban hành Thông tư 15 (có hiệu lực từ tháng 10/2019) nhằm đẩy nhanh quá trình chuyển đổi từ thuốc ngoại sang thuốc nội, thông qua các thay đổi có lợi cho các cơ sở sản xuất tiêu chuẩn EU-GMP; trong khi nhiều loại thuốc ngoại được sản xuất theo tiêu chuẩn PIC/S-GMP không được cấp bởi nước tham gia ICH sẽ bị loại trong đấu thầu Nhóm số 2.

Để thúc đẩy bảo hiểm xã hội cũng như kiểm soát lạm phát, một trong những việc Chính phủ cần thực hiện là giảm chi tiêu y tế. Theo giới phân tích, thay thế thuốc ngoại bằng thuốc sản xuất trong nước, đặc biệt là ở phân khúc tiêu chuẩn cao (Nhóm 1 và 2) nơi chỉ thuốc được sản xuất theo tiêu chuẩn EU-GMP hoặc PIC/S-GMP mới có thể đấu thầu.

Kết quả, doanh nghiệp trong nước với dòng sản phẩm tiêu chuẩn EU-GMP sẽ được hưởng lợi từ những thay đổi trên, theo VDSC. Với cùng một tiêu chuẩn, cụ thể là EU-GMP, thuốc Việt Nam rẻ hơn 20-30% do chi phí lao động, xây dựng và vận hành nhà máy thấp hơn so với các nước phát triển.

Trong số các công ty dược niêm yết, chỉ có PME và IMP có nhà máy theo tiêu chuẩn EU-GMP trong khi nhà máy mới của Dược Bình Định (DBD) vẫn đang chờ được phê duyệt tiêu chuẩn EU-GMP.

Đối với tiêu chuẩn PIC/S-GMP được cấp bởi nước tham gia ICH, có 2 doanh nghiệp là Dược Hậu Giang (DHG) và Mekophar (MKP) có nhà máy sản xuất đạt chuẩn, nhưng cả hai đều không tập trung vào kênh ETC. Trong khi DHG có danh mục sản phẩm tập trung vào kênh OTC thì MKP đi theo hướng gia công cho đối tác Nhật Bản là Nipro.

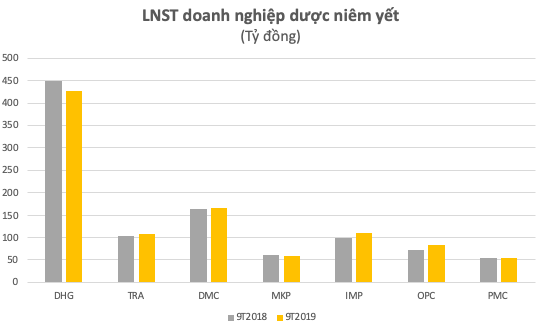

Kết thúc 3 quý đầu năm, mặc dù doanh thu nhóm dược niêm yết vẫn giảm, tuy nhiên lợi nhuận ghi nhận cải thiện so với cùng kỳ.

Tri Túc

Theo Trí thức trẻ

Tin liên quan

TALK 02: TIÊU CHUẨN CỦA TRỢ LÝ NHÃN HÀNG THÀNH CÔNG

18 - SepOctNovDec

TALK 01: QUẢN LÝ BÁN HÀNG KÊNH OTC

13 - SepOctNovDec