Tìm Việc Làm Ngành Dược & Y Tế

1239

Thế giới tiếp tục quay cuồng bởi những ảnh hưởng của đại dịch toàn cầu: Tỷ lệ thất nghiệp của Hoa Kỳ đang ở mức cao nhất kể từ cuộc Đại suy thoái, và nền kinh tế trên toàn thế giới dự kiến sẽ giảm khoảng 4,9% trong năm nay, theo cập nhật mới nhất của Quỹ Tiền tệ Quốc tế,1 ngay cả khi chính phủ các nước khởi động các chương trình hỗ trợ kích thích lớn để giúp các doanh nghiệp và cá nhân vượt qua khủng hoảng.

Trong bối cảnh bất ổn này, ngành dược thế giới đang rất tích cực trong phần việc của mình để giúp giải quyết khủng hoảng. Nhiều người đã liên kết sự phục hồi kinh tế của thế giới với sự phát triển kịp thời của ngành Y/dược về các xét nghiệm, vắc-xin và các phương pháp điều trị khác để chống lại nCoV. Tại thời điểm này, đã có hơn 2.000 nghiên cứu lâm sàng cho các liệu pháp COVID-192 và hơn 165 nghiên cứu tiền lâm sàng và lâm sàng3 vắc-xin SARS-COV-2 đang được tiến hành.

Ngay cả khi các công ty dược phẩm đang làm việc với tốc độ chóng mặt để hỗ trợ các nỗ lực đáp ứng và phục hồi COVID-19 nhanh hơn, bản thân họ cũng đang dành thời gian để chậm lại, đánh giá lại và cập nhật các chiến lược của riêng mình để thành công trong bối cảnh "bình thường mới". Xét cho cùng, các công ty trong lĩnh vực dược phẩm cũng phải chịu cùng những ảnh hưởng như: khả năng chi trả, hạn chế chi phí, R & D và các thay đổi quy định trong các ngành công nghiệp-thương mại khác đang phải đối mặt - các xu hướng chỉ tăng tốc sau COVID-19.

M&A, từ lâu là đòn bẩy quan trọng để tạo ra giá trị trong dược phẩm, sẽ và nên vẫn là một phần quan trọng trong chiến lược của các công ty dược sau đại dịch. Nghiên cứu của McKinsey từ các cuộc khủng hoảng kinh tế trong quá khứ cho thấy rằng các công ty áp dụng tư duy M&A xuyên suốt, đổi mới bản thiết kế M&A, làm mới khả năng M&A và theo đuổi các giao dịch có mục đích có thể tạo ra khoảng cách đáng kể giữa họ và đối thủ.

Tại sao M&A vẫn là đòn bẩy cốt lõi để tạo ra giá trị?

Trong lịch sử, các công ty dược có động lực theo đuổi M&A vì ba lý do chính:

- Sự đổi mới. Bản chất tự nhiên của sự đổi mới trong ngành là quá trình trong đó nhiều hợp chất và quy trình nhỏ lẻ phải kết hợp với nhau để tạo ra một loại thuốc tác dụng hơn và thành công lớn. Bởi thế sẽ tiếp tục thúc đẩy các công ty dược phẩm mua lại các công ty nhỏ hơn, sáng tạo hơn — trong và ngoài ngành — để đạt được nền tảng mới công nghệ, tài năng kỹ thuật số hoặc chuyên môn về quy định và chính sách.

- Tính kinh tế. Việc phát triển, sản xuất và tiếp thị các sản phẩm dược phẩm là rất tốn kém. Vì lý do đơn giản này, sẽ luôn có áp lực đối với các doanh nghiệp trong ngành phải tìm cách cắt giảm chi phí, hoặc thực hiện sản xuất, phân phối một cách hiệu quả, đi cùng với các chiến lược khác. Việc mua lại, sáp nhập và liên doanh cũng như quan hệ đối tác chiến lược là những cách tốt để các công ty đạt được những loại lợi ích tài chính và hoạt động này một cách nhanh chóng, tiết kiệm

- Cơ cấu lại danh mục đầu tư. Các công ty dược phẩm đang quản lý các kênh thương mại trong nhiều năm và họ phải đối mặt với các rào cản lớn về bằng sáng chế cho các loại thuốc thành công. Do đó, điều quan trọng là họ phải liên tục theo dõi và tinh chỉnh danh mục cũng như chất lượng sản phẩm của mình. Ví dụ, để lấp đầy khoảng trống trong dòng tiền, họ có thể quyết định thoái vốn tài sản không còn tồn tại và thâm nhập vào các lĩnh vực trị liệu mới hoặc tương tự. Bởi vì chiến lược của họ chắc chắn sẽ thay đổi — có lẽ thậm chí còn hơn thế nữa, trong thời kỳ đại dịch không chắc chắn này — việc sắp xếp lại danh mục đầu tư vẫn là một nhiệm vụ liên tục đối với các giám đốc điều hành trong các công ty dược phẩm

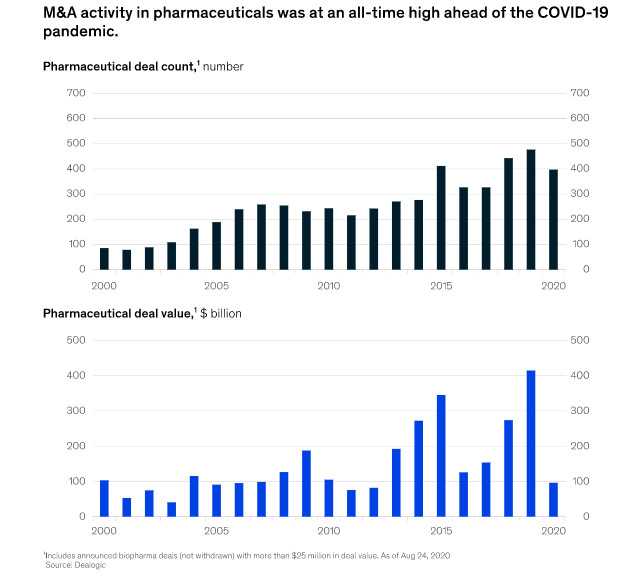

Ngay trước đại dịch COVID-19, hoạt động M&A trong lĩnh vực dược phẩm đã tăng vọt, với các thương vụ trị giá 414 tỷ USD trong năm 2019, mức cao nhất mọi thời đại.

Nhìn chung, lĩnh vực dược phẩm đã tăng hơn gấp đôi hoạt động M&A toàn cầu từ năm 2005 đến năm 2019. Chưa có bằng chứng cho thấy các nguyên tắc kinh tế cơ bản của lĩnh vực này đã thay đổi theo hướng làm chậm lại xu thế này. Trên thực tế, chúng tôi tin rằng lĩnh vực này có khả năng sớm tiếp tục hoạt động mua bán và sáp nhập của mình, do các yếu tố sau:

- "Tiền mặt" Nhìn chung, các công ty có dự trữ tiền mặt dư thừa có xu hướng tham gia vào các hoạt động M&A thường xuyên hơn các công ty cùng ngành. Và giờ đây, theo nhiều nguồn tin khác nhau, hàng chục công ty dược phẩm hàng đầu toàn cầu có hơn 170 tỷ USD M&A "tiền mặt" (hoặc dự trữ dư thừa) trên bảng cân đối kế toán của họ - 76 tỷ USD tiền mặt và 94 tỷ USD từ các khoản nợ.

- Phân bổ lại vốn. Phân tích của chúng tôi cho thấy ngành dược phẩm trong lịch sử đã trả lại một phần ba dòng tiền khả dụng cho các cổ đông thông qua việc mua lại. Vì các lý do chính trị, kinh tế và chiến lược, điều này khó có thể tiếp tục thông qua cuộc khủng hoảng COVID-19. Do đó, có thể có nhiều vốn hơn để đầu tư vào các hoạt động mua lại chiến lược hoặc cơ hội.

Mười công ty dược phẩm hàng đầu toàn cầu có hơn 170 tỷ đô la M&A bột khô (hoặc dự trữ dư thừa) trên bảng cân đối tài chính.

Cách các công ty có thể tăng cường khả năng M&A của họ

Để thành công với các chương trình M&A của mình, các công ty dược phẩm nên theo đuổi các thỏa thuận với ba khía cạnh chính: lợi thế cạnh tranh, năng lực và niềm tin. Cả ba đều có thể giúp các nhà điều hành đảm bảo rằng họ đang đi theo đúng mục tiêu và nhận được nhiều giá trị nhất từ chúng.

1. Lợi thế cạnh tranh: Cập nhật danh mục đầu tư và chiến lược M&A của bạn

Các công ty dược phẩm cần đánh giá một cách có hệ thống các cú sốc do COVID-19 gây ra đối với chiến lược tổng thể và danh mục kinh doanh của mình. Chẳng hạn, họ phải tự hỏi: Phân ngành nào sẽ gặp sóng gió và phân ngành nào sẽ gặp phải sóng gió? Tăng trưởng mới sẽ đến từ đâu trong "bình thường mới"? Họ bị nhận diện kém hoặc bị đánh giá thấp hơn ở những khu vực nào? Với câu trả lời cho những câu hỏi này, các giám đốc điều hành sau đó có thể cập nhật các chiến lược tổng thể của công ty và xác định các chủ đề M&A cụ thể và các tiêu chí sàng lọc giao dịch hỗ trợ các chiến lược đó.

Một công ty dược phẩm đang tìm cách sử dụng các phương thức mới đã trở nên phổ biến do COVID-19 có thể điều chỉnh chiến lược công ty của mình để tập trung vào “đổi mới” và các chủ đề M&A để tập trung vào “các công ty công nghệ tiên tiến” làm mục tiêu tiềm năng. Khi thiết lập các chủ đề M&A phù hợp với chiến lược của công ty, công ty có thể đảm bảo lãnh đạo cấp cao sớm tham gia vào các giao dịch tiềm năng, xác định các giao dịch không phù hợp với mô tả và nhanh chóng hành động khi có cơ hội. Một công ty dược phẩm sinh học, nhận ra rằng nhu cầu của khách hàng đã thay đổi sau đại dịch, có thể muốn theo đuổi các giao dịch và quan hệ đối tác liên quan đến các sản phẩm hoặc hệ thống phân phối được tăng cường kỹ thuật số — do đó định vị công ty cho các doanh nghiệp dựa trên dữ liệu mới. Vẫn còn những người khác có thể sử dụng cuộc khủng hoảng này như một nền tảng để mở rộng sự hiện diện của họ ở Trung Quốc hoặc các nước khác thông qua M&A.

Các công ty dược phẩm cũng có thể nhận thấy rằng họ cần phải nâng cấp các khả năng nhanh hơn so với giả định trước đây. Ví dụ, nhu cầu cấp bách về khả năng tiếp thị kỹ thuật số tiên tiến, các giải pháp ngoại trú và tại nhà cũng như các cách hiệu quả, tuân thủ để thu hút bệnh nhân trực tiếp. Họ có thể muốn nhắm mục tiêu các giao dịch cho tài năng kỹ thuật số, phân tích và chăm sóc sức khỏe-công nghệ; Với áp lực kinh tế trên tất cả các ngành ngay bây giờ, việc thu hút những nhân tài như vậy hoặc theo đuổi thành công các thương vụ mua lại có thể dễ dàng hơn.

2. Năng lực: Chuẩn bị để nắm bắt cơ hội M&A

Nếu ngoại suy từ các cuộc khủng hoảng trước, chúng ta có thể giả định rằng định giá có thể sẽ giảm vào năm 2021. Khi bong bóng dot-com vỡ năm 2002, bội số EBITDA5 trung bình (trên tất cả các ngành) vẫn ở mức cao (11,8) nhưng giảm xuống vào năm sau (10,4). Năm 2008, bội số vẫn ở mức cao 13,1 và giảm xuống 10,6 vào năm 2009. Điều gì giải thích cho sự năng động này? Khi khủng hoảng xảy ra, các công ty cố gắng tránh cháy hàng. Nhưng khi thời gian trôi qua, sự thôi thúc và sẵn sàng thực hiện các giao dịch tăng lên. Định giá có xu hướng giảm và có thể tìm thấy chiết khấu. Nhưng các công ty dược phẩm phải điều chỉnh sự biến động của thị trường và tập trung vào việc xác định giá trị nội tại của tài sản được đề cập — chủ yếu thông qua các phân tích dòng tiền chiết khấu truyền thống. Họ phải trải qua quá trình thực hiện nghiêm túc trong việc xác định các mức định giá có thể chấp nhận được thông qua khủng hoảng, xác định sớm các mục tiêu tiềm năng, đồng thời hiểu rõ các điểm mạnh và điểm yếu về tài chính và hoạt động. Ví dụ, các công ty có thể theo đuổi các cấu trúc thỏa thuận thay thế trong đó cả hai bên chia sẻ rủi ro và phần thưởng và đồng ý thỏa thuận các điều khoản không làm suy yếu kế hoạch của bên mua để tích hợp công ty mục tiêu.

3. Niềm tin: Điều chỉnh quản lý và hội đồng quản trị về các ưu tiên M&A

Các công ty dược phẩm hành động ngay bây giờ để đảm bảo cam kết của ban điều hành và hội đồng quản trị đối với M&A sẽ có thể hành động nhanh chóng và quyết đoán hơn nhiều khi có cơ hội. Các nhà lãnh đạo doanh nghiệp trong những công ty này nên biên soạn kỹ lưỡng cách tiếp cận của họ với các thành viên khác nhau của đội ngũ quản lý cấp cao và hội đồng quản trị, trình bày một trường hợp kinh doanh rõ ràng về cách M&A có thể tăng thêm giá trị quan trọng cho công ty — không chỉ trong thời gian ngắn mà trong suốt COVID-19 khủng hoảng và hơn thế nữa. Làm như vậy có thể giúp trau dồi tư duy xuyên suốt giữa các cấp quản lý cấp cao và hỗ trợ toàn tổ chức cho M&A.

Tin liên quan

TALK 02: TIÊU CHUẨN CỦA TRỢ LÝ NHÃN HÀNG THÀNH CÔNG

18 - SepOctNovDec

TALK 01: QUẢN LÝ BÁN HÀNG KÊNH OTC

13 - SepOctNovDec